La fonctionnalité d’affectation fiscale consiste à mapper la clé fiscale à une combinaison de classifications fiscales. Les classifications sont définies pour différents groupes d’objets commerciaux (par exemple, types de transactions, articles, partenaires) dans l’application Classifications. L’application Attributions fiscales permet de déterminer les taux d’imposition pour des groupes d’objets commerciaux. L’attribution est définie :

- Dans un environnement mono-société – au sein du pays du partenaire qui a été affecté à la base OLTP actuelle en tant que client

- Dans un environnement multi-sociétés – au sein du pays de la société. S’applique à toutes les sociétés du pays concerné

L’application Attributions fiscales est disponible dans le module Comptabilité. L’application comporte des boutons standard.

Description de la définition de l’attribution

Pour définir l’attribution, il faut sélectionner le bouton [Nouveau] dans l’éditeur de position et ensuite remplir les paramètres qui détermineront la clé fiscale :

- Entreprise – entreprise dans laquelle l’affectation doit s’appliquer. Ce champ peut être modifié jusqu’à ce que l’attribution soit enregistrée.

- Classification type d’opérations commerciales – classification du type de transaction indiquée sur les documents sur lesquels la taxe due est comptabilisée, par exemple sur les commandes de vente → dans l’éditeur → dans l’onglet Imputation. Si elle est spécifiée dans l’attribution, sa présence sur le document sera une condition préalable à l’attribution automatique de la clé fiscale au document. Ce champ est modifiable jusqu’à ce que l’attribution soit enregistrée.

- Classification partenaire/destinataire livraison – classification des partenaires liés à la livraison. Si elle est spécifiée dans l’attribution , sa présence sur la fiche du partenaire figurant sur le document sera une condition préalable à l’attribution automatique de la clé fiscale au document. Le champ est modifiable jusqu’à ce que l’attribution soit enregistrée. Cette classification est indiquée sur la fiche du partenaire, dans la vue Comptabilité, sous l’onglet :

- Créancier, dans le champ Classification de la taxe déductible – si l’affectation créée concerne un achat

- Débiteur, dans le champ Classification de la taxe à payer – si l’affectation créée concerne une vente

- Classification des émetteur/destinataire facture – classification pour les partenaires liés à la facture. Si elle est spécifiée dans l’attribution, sa présence sur la fiche du partenaire indiquée sur le document sera une condition préalable à l’attribution automatique d’une clé fiscale au document. Le champ est modifiable jusqu’à ce que l’attribution soit enregistrée. Cette classification est indiquée sur la fiche du partenaire, dans la vue Comptabilité, sous l’onglet :

- Créancier, dans le champ Classification de la taxe déductible – si l’affectation créée concerne un achat

- Débiteur, dans le champ Classification de la taxe à payer – si l’affectation créée concerne une vente

- Classification d’articles – si elle est spécifiée dans l’attribution, sa présence sur l’article ajouté au document sera une condition préalable à l’attribution automatique d’une clé fiscale au document. Le champ est modifiable jusqu’à ce que l’attribution soit enregistrée. Cette classification est indiquée dans la fiche de l’article, dans la vue Comptabilité, dans le champ :

- Classification de la taxe déductible – si l’affectation définie concerne l’achat

- Classification de la taxe à payer – si l’affectation définie concerne la vente

- Clé fiscale – données d’identification de la clé fiscale pour laquelle l’affectation est créée

- Période de validité – période pendant laquelle l’affectation sera valable

Après avoir rempli les champs, il convient de sélectionner le bouton [Appliquer les données saisies] et sélectionnez le bouton [Enregistrer]. L’attribution définie sera ajoutée à la liste, ce qui permettra d’attribuer automatiquement la clé fiscale sélectionnée conformément aux conditions spécifiées.

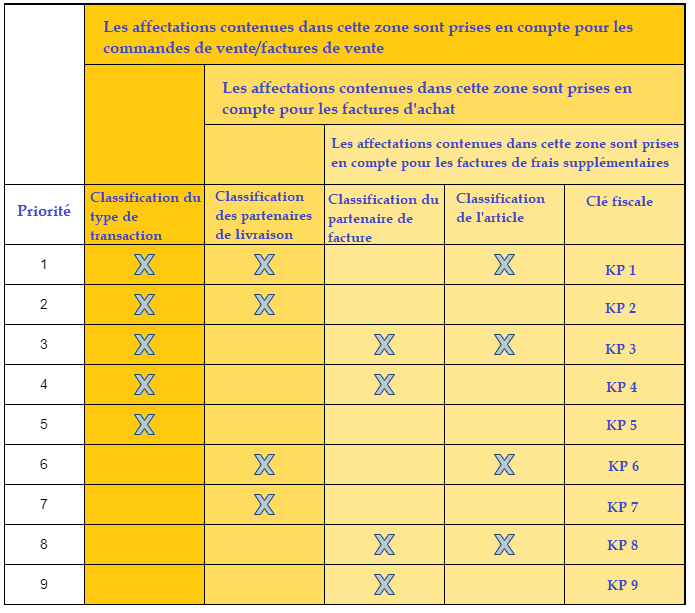

Priorités pour la détermination de la clé fiscale

Le tableau ci-dessous présente les priorités selon lesquelles la clé fiscale est déterminée, sur la base de l’affectation de la taxe :

Le tableau ci-dessus montre que :

- Si, sur le document : le partenaire se voit attribuer la Classification de la taxe déductible et l’article se voit attribuer la Classification TVA déductible, la clé fiscale KP1 sera attribuée lors de la comptabilisation du document.

- Si, sur le document : la Classification de la taxe déductible est attribuée au partenaire, mais aucune Classification TVA déductible n’est attribuée à l’article, le code fiscal KP2 sera attribué lors de la comptabilisation du document

Dans l’application Attributions fiscales, l’utilisateur a défini les attrbution des clés fiscales Z23 Achat national taxé à 23 % et Z08 Achat national taxé à 8 % :

| Organisation | Classification du type de transaction | Classification des partenaires/destinataires de la livraison | Classification des destinataires/émetteurs de factures | Classification des articles | Clé fiscale |

|---|---|---|---|---|---|

| 500 Achat national | 94000 Pologne – 500 Taux 23 % | Z23 Achat national taxé à 23 % |

|||

| 500 Achat national | 94000 Pologne – 400 Taux 8 % | Z08 Achat national taxé à 8 % |

L’utilisateur a ajouté une facture d’achat dans le système :

- Dans la fiche de l’émetteur, dans le champ Classification de la taxe déductible, la classification suivante a été indiquée : 700 Achat national

- Dans la fiche de l’article, dans le champ Classification TVA déductible, la classification suivante a été indiquée : 94000 Pologne – 500 Taux 23 %

Lors de l’ajout de l’article à la facture d’achat, le code Z23 Achat national taxé à 23 % a été automatiquement attribué dans le champ Clé fiscale, en raison de la présence de la classification 94000 Pologne – 500 Taux 23 % dans la fiche de l’article.

Comarch Healthcare, partenaire acheteur basé en Pologne, demande la livraison à l’étranger des marchandises qu’il a achetées. Le destinataire de la livraison est un partenaire allemand, Lothmann GmbH & Co. KG.

Dans l’application Partenaires, pour le destinataire Lothmann GmbH & Co. KG, dans la vue Comptabilité, sous l’onglet Débiteur, les valeurs suivantes ont été saisies dans les champs :

- Classification TVA ventes : 94000 Pologne – 200 WDT

- Classification de comptes partenaires : 94000 Pologne – 200 UE – 200 Non lié

Dans l’application Partenaires, pour l’acheteur Comarch Healthcare :

- Dans la vue Client → dans le champ Destinataire de livraison, le destinataire Lothmann GmbH & Co. KG a été ajouté.

- Dans la vue Comptabilité → dans l’onglet Débiteur → dans le champ Classification TVA ventes, la valeur suivante a été indiquée : 94000 Pologne – 100 Vente nationale

Dans l’application Attributions fiscales, l’utilisateur a défini l’attribution de la clé fiscle WDT Livraison intracommunautaire de biens :

| Organisation | Classification du type de transaction | Classification des partenaires/destinataires de la livraison | Classification des destinataires/émetteurs de factures | Classification des articles | Clé fiscale |

|---|---|---|---|---|---|

| 94000 Pologne – 200 WDT | 94000 Pologne – 100 Taux de base | WDT Livraison intracommunautaire de biens |

Dans l’application Commandes de vente, une commande de vente a été ajoutée, dans laquelle :

- Comarch Healthcare a été sélectionné comme le donneur d’ordre

- Lothmann GmbH & Co. KG a été sélectionné comme le destinataire de la livraison.

- L’article sélectionné est le vélo « Nessi » (26″, 7 vitesses). Dans la fiche de l’article ajouté, dans le champ Classification TVA déductible, la classification suivante a été définie : 94000 Pologne – 100 Taux de base

Lors de l’ajout de l’article à la commande de vente, dans l’éditeur → dans l’onglet de données fiscales → dans le champ Clé fiscale, le code WDT (livraison intracommunautaire de biens) a été automatiquement attribué, en raison de la classification 94000 Pologne – 200 WDT indiquée dans la fiche du destinataire de la livraison et de la classification 94000 Pologne – 100 Taux de base sur la fiche article.