Le reçu est un document commercial utilisé dans la vente au détail. Le reçu est un document confirmant l’achat d’un article émis par les vendeurs équipés de caisses fiscales ou d’imprimantes fiscales. Il comprend les informations de base sur le tarif du produit, les taxes ajoutées ainsi que les coordonnées du vendeur. Le reçu établi génère un paiement mais il n’implique pas la création d’une écriture dans les registres TVA.

La liste des reçus est affichée à partir du menu principal dans l’onglet Ventes → Reçus.

Vous trouverez la description de la liste des documents dans l’article Liste des documents.

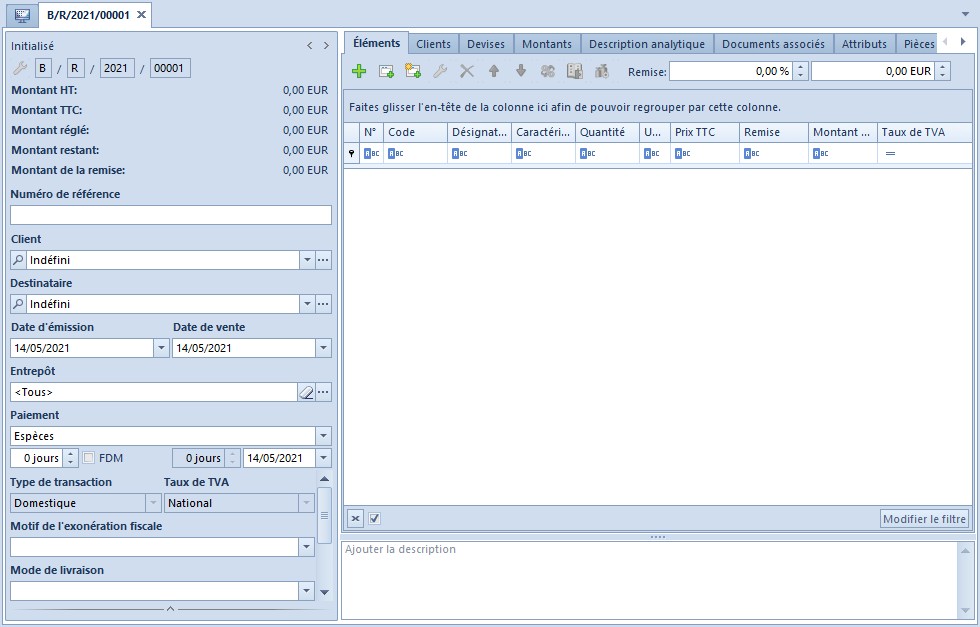

Vous trouverez la description détaillée du formulaire du document et des onglets dans la sous-catégorie Formulaires de documents.

Traits caractéristiques des reçus :

- Il est possible de valider le reçu sans sélectionner un client (le client Indéfini apparaît alors).

- Il est possible de transformer un reçu validé en facture client.

- Le reçu n’est pas pris en compte dans le registre TVA.

- Le reçu est établi uniquement en devise système. Pourtant, les paiements peuvent être définis en devise étrangère.

- Le paramètre Méthode de calcul de la TVA prend la valeur Sur le montant TTC et il n’est pas possible de le changer.

- Lors de l’établissement du reçu, l’option Valider et imprimer est disponible ce qui permet de valider et d’imprimer le reçu en même temps.

- Le reçu validé peut être imprimé à plusieurs reprises.

Générer les documents commerciaux et d’entrepôt à partir d’un reçu

- Il est possible de générer la FC ou le LIV à partir d’un reçu validé (si le numéro TVA intra du client dans le reçu est conforme au numéro de TVA intra dans la facture générée).

- Les documents ont été établis pour une personne physique

- Le reçu a été établi avant le 01.01.2020r.

Générer les factures TVA pour les factures établies à partir des reçus

Pour que le reçu soit enregistré dans les registres TVA et dans la déclaration TVA, il doit faire partie du RVD ou du CVD. En outre, dans les bases créées en polonais, il est possible de générer les écritures dans le registre TVA pour les factures établies depuis les reçus. Pour cela, il est nécessaire de cocher la case Génération des factures TVA dans le registre pour les factures établies à partir des reçus (paramètre décoché par défaut) dans le Système → Configuration → Comptabilité. Ceci fait, la facture TVA ou le correctif de la facture TVA sera généré en cas de génération de la facture ou ses correctifs pour un reçu.

Une fois le paramètre Génération des factures TVA dans le registre pour les factures établies à partir des reçus coché dans la configuration du système, vous pouvez définir dans la définition des documents FC/CQFC/CMFC un registre TVA dans lequel la facture TVA doit être enregistrée.

Bloquer la vente au détail

Pour qu’il soit possible de bloquer la vente au détail, le taux de TVA FR devrait être sélectionné dans le formulaire d’entreprise et le paramètre Conformité avec la loi anti-fraude devrait être coché. Après avoir rempli ces conditions, l’utilisateur aura la possibilité :

- d’effectuer les opérations sur les reçus et sur leurs correctifs (entre autres : ajout, suppression, validation, validation et comptabilisation, impression)

- de générer des documents R à partir des commandes et des documents d’entrepôt

- d’établir les correctifs des reçus résultant des réclamations

- d’imprimer les factures sur l’imprimante fiscale

- d’effectuer les opérations (entre autres la validation, la génération des correctifs, l’annulation) sur les factures client, factures d’acompte et leurs correctifs (les correctifs établis pour le document et les correctifs manuels) dans le cas où le numéro TVA intracommunautaire du client n’a pas été indiqué dans le document

Opérations possibles à réaliser avec le blocage de la vente au détail désactivé :

- la comptabilisation

- l’ajout du RVD et du CVD

- la génération du document d’entrepôt LIV