Le menu du formulaire de déclaration TVA est doté des boutons standards et en plus des options suivantes :

- [Recalculer] – le bouton est actif pour une déclaration et un correctif avec le statut Brouillon. Il sert à calculer une déclaration sur la base des factures TVA.

- [Exporter la déclaration] – le bouton est actif pour une déclaration avec le statut Accepté ou Validé. Il sert à exporter la déclaration vers le portail du Ministère des Finances.

- [Télécharger l’accusé de réception] – le bouton est actif après l’exportation d’une déclaration. Il sert à télécharger l’accusé de réception.

- [Notification ZD] – le bouton est disponible pour la déclaration VAT-7. Une fois cliqué, le document de notification ZD associé à la déclaration est mis en mode d’édition. Si la notification ZD n’a pas été générée pour la déclaration, le message suivant apparaît : « Aucune notification ZD associée n’existe pour la déclaration VAT-7. »

Calculer la déclaration

Pour ajouter une déclaration, sélectionnez au préalable à partir du menu Comptabilité → Déclarations une branche adéquate qui comportera la déclaration (VAT-7, VAT-27, VAT-UE) ajoutée et cliquez sur le bouton [Ajouter]. Ceci fait, le formulaire d’une nouvelle déclaration s’ouvre.

Le formulaire se compose des éléments suivants :

Onglet Général

Symbole – symbole avec le numéro du formulaire de déclaration

Statut – statuts disponibles de la déclaration :

- Brouillon :

- la déclaration peut être supprimée sans aucune trace

- il n’est impossible d’établir un correctif

- Accepté :

- il est possible d’établir un correctif

- on peut changer le statut Accepté pour Brouillon à condition qu’aucun correctif ne soit établi pour la déclaration en question.

- on peut changer le statut Accepté pour Validé.

- on peut exporter la déclaration

- Validé :

- il n’est plus possible de changer le statut pour Accepté ou Brouillon.

- on peut établir un correctif

- on peut exporter la déclaration

Calculer pour – champ permettant de sélectionner un centre de type Entreprise pour lequel la déclaration doit être calculée. Le choix de la société mère dans ce champ va entraîner le calcul de la déclaration sur la base des documents de toutes les entreprises.

Définition – dans ce champ, vous précisez la définition du formulaire sur la base de laquelle la déclaration TVA sera recalculée. Par défaut, c’est la définition du formulaire étant en vigueur dans la période pour laquelle la déclaration est calculée.

Mois – mois et année pour lesquels la déclaration sera calculée

Propriétaire – entreprise à laquelle est connecté l’utilisateur qui ajoute la déclaration. En ajoutant la déclaration à partir de la société mère, vous pouvez la calculer tout en prenant en compte les factures TVA de toutes les entreprises subordonnées ou seulement d’une entreprise sélectionnée.

Statut – déclaration en ligne – en fonction du statut de la déclaration en ligne, la valeur appropriée sera affichée dans ce champ :

- Non envoyé

- Envoyé/Traitement en cours

- Accusé de réception envoyé/non reçu

- Accusé de réception envoyé/reçu

- Erreur d’envoi

- Rejeté

Date d’envoi – date du dernier envoi de la déclaration en ligne

Date de réception – date de réception de l’accusé de réception (AR)

ID du document – numéro de référence de la déclaration attribué au moment d’envoi par le service du Ministère des Finances

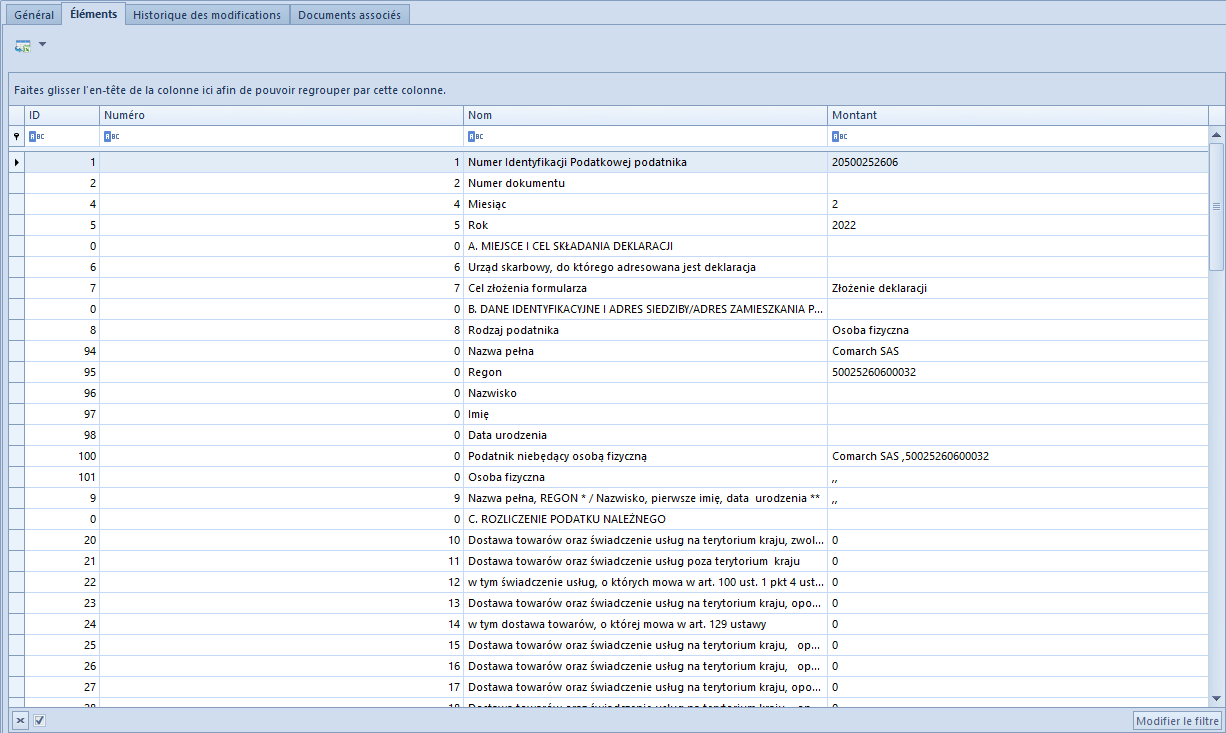

Onglet Éléments

Une fois la déclaration recalculée, le système affiche dans cet onglet les éléments de la déclaration conformément à la définition choisie du formulaire.

Les informations relatives aux données du contribuable et du centre des impôts sont chargées depuis la structure d’entreprise. Pour y accéder, allez dans la Configuration → Structure d’entreprise → Entreprise → Déclarations. Vous trouverez la description détaillée de l’onglet Déclarations dans l’article Structure d’entreprise – Entreprise.

Au moment de commencer le travail avec le logiciel, et en cas de déclaration VAT-7, vous pouvez aussi saisir un coefficient des ventes imposées par rapport aux ventes totales qui est automatiquement calculé dans les années suivantes sur la base des données de l’année précédente. Vous pouvez cependant corriger la valeur calculée par le logiciel en apportant la modification nécessaire à un élément concerné du formulaire de la déclaration. Après avoir saisi le coefficient, il ne faut pas recalculer la déclaration.

Onglet Historique des modifications

Vous trouverez la description de cet onglet dans l’article Onglets Codes remise, Description analytique, Attributs, Pièces jointes et Historique des modifications.

Onglet Documents associés

Si la déclaration est accompagnée d’annexes ou de correctifs, ils seront affichés dans l’onglet Documents associés.

Les annexes font partie intégrale de la déclaration principale. Lors du calcul de la déclaration principale, le système prend toujours en compte toutes ses annexes. La période à laquelle appartiennent les annexes est toujours identique à celle de la déclaration principale.

Annexes disponibles :

- Pour la déclaration VAT-7

- VAT-ZD – générée en cas de bénéficier par le contribuable du soulagement pour les mauvaises créances permettant au créancier de récupérer une partie des créances qu’il était obligé d’acquitter après du centre des impôts à titre des ventes effectuées

- Pour le correctif de la déclaration VAT-7

- ORD-ZU – justification du dépôt du correctif pour la déclaration VAT-7

- VAT-ZD

Envoyer une déclaration

Une fois la déclaration TVA acceptée ou validée, vous pouvez l’exporter avec toutes les annexes jointes via le bouton [Exporter la déclaration]. Durant l’envoi du correctif de la déclaration VAT-7, la pièce jointe ORD-ZU est ajoutée à condition que le champ 13 de la pièce jointe Exposé des motifs est rempli.

Le document exporté sera enregistré dans le dossier de fichiers d’échange indiqué dans la fenêtre de configuration du système Configuration → Échange de données → Déclaration en ligne et envoyé au portail du Ministère des Finances.

Lors de l’exportation de la déclaration, vous avez l’une de deux options au choix :

- Signature non qualifiée – possible à choisir lors de l’envoi de la déclaration par la personne physique. Une fois cette option choisie, le système va afficher le formulaire avec les données de la personne physique saisies dans la configuration du système (Configuration → Structure d’entreprise → Entreprise → Déclarations). En outre, il est nécessaire de saisir le numéro TVA intracommunautaire de la personne concernée ainsi que le chiffre d’affaires pour deux années précédentes.

- Signature qualifiée – possible à choisir lors de l’envoi de la déclaration par la personne physique ou le contribuable n’étant pas la personne physique. Une fois cette option choisie, la liste des certificats installés est affichée.

Le système permet également de télécharger l’accusé de réception de la déclaration (AR) à l’aide du bouton [Télécharger l’accusé de réception].

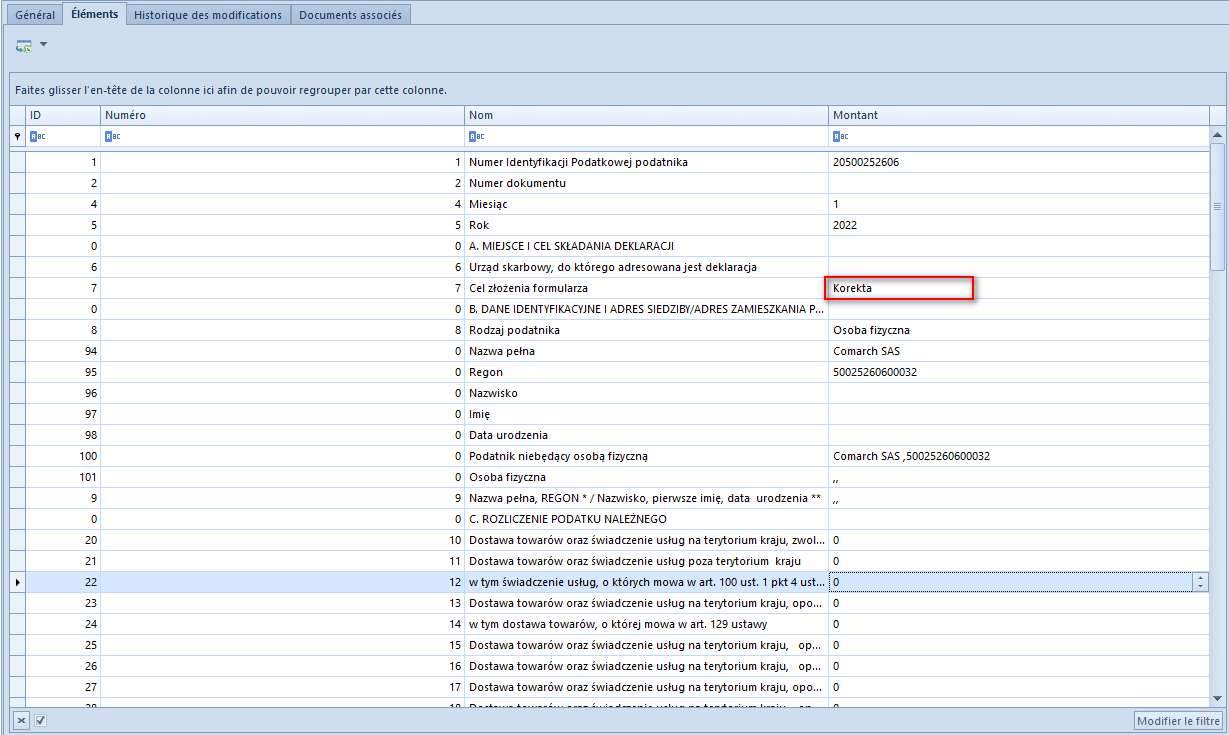

Correctif de la déclaration

Il est possible de générer un correctif pour la déclaration à condition que la déclaration d’origine a été acceptée ou validée.

Pour générer un correctif de la déclaration, il faut sélectionner une déclaration ou le dernier correctif créé pour la déclaration et cliquer sur le bouton [Correctif]. Le système ajoute une nouvelle déclaration qui dans le champ relatif au dépôt du formulaire possède la valeur Correctif.

Tous les documents qualifiés à être pris en compte dans la déclaration dans le mois donné sont considérés dans le correctif de la déclaration VAT-7 et VAT-27. C’est pour cela que le correctif à un caractère global par rapport à la déclaration d’origine qui a été corrigée.

Uniquement les éléments modifiés – dans la section Était et Est sont pris en considération dans le correctif VAT-UEK. Le système compare les données de la déclaration d’origine VAT-UE et les données actuelles.